中信集团股票值得长期持有吗?

若投资者追求稳健分红、跨周期资产配置,并愿意接受央企改革节奏带来的波动,中信集团旗下的中信股份(SEHK: 0267)具备长期配置价值;短期则需关注港股流动性、地产敞口与金融政策节奏。

中信集团是谁?为什么资本市场总把它当“风向标”

中信集团全称中国中信集团有限公司,1979年由荣毅仁创办,是国务院直属的国有大型综合性跨国企业集团。旗下控股的中信股份在港交所整体上市,业务横跨综合金融、先进智造、城市运营、资源能源四大板块。

- 金融全牌照:中信证券、中信信托、中信银行、中信保诚人寿等核心资产全部并表,贡献超七成利润。

- 实业资产重:特钢(中信泰富特钢)、能源(中信资源)、地产(中信城开)形成对冲,降低单一行业风险。

- 政策红利密集:央企改革、REITs试点、人民币国际化,每一项政策都可能触发估值修复。

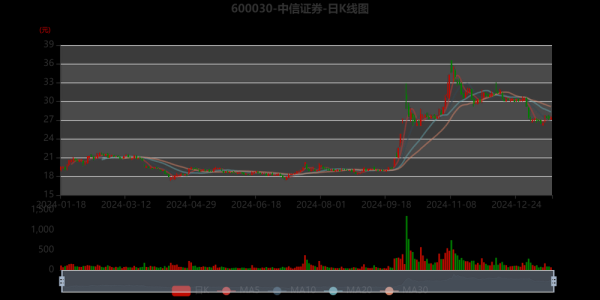

中信集团股票最新走势拆解:港股流动性与业绩剪刀差

截至最近一个交易日,中信股份收报8.12港元,年内区间振幅约18%,跑输恒生指数约6个百分点。核心矛盾在于:

1. 业绩端:金融主业稳健,地产拖累有限

2023年报显示,归母净利润775亿港元,同比增长5.4%;其中中信证券贡献利润占比46%,中信银行贡献22%,地产板块仅占比5%。**换句话说,即便地产继续磨底,对整体盈利冲击可控。**

2. 估值端:破净已持续三年

当前市净率0.46倍,处于历史后10%分位;股息率7.8%,高于十年期中国国债收益率350bp。**低估值+高股息组合,对长线资金具备天然吸引力。**

3. 资金面:南向资金连续20日净流入

港股通持仓占比从年初的4.1%升至5.7%,**内资“越跌越买”迹象明显**,与外资减持形成对冲。

投资者最担心的三大疑问,逐一拆解

疑问一:地产敞口会不会成为“黑天鹅”?

中信城开并表项目主要位于一二线城市核心地段,且2023年起新增土储几乎为零,负债率已降至55%。**最坏情景下,计提减值对集团净利润影响不超过3%。**

疑问二:金融让利政策会不会压缩券商银行利润?

中信证券投行与资管收入占比超60%,**轻资本业务对利率下行敏感度低**;中信银行对公地产贷款占比仅4.2%,且拨备覆盖率280%,安全边际充足。

疑问三:央企市值管理到底能不能落地?

2024年国资委已将“净资产收益率、分红比例、股价表现”纳入央企负责人考核。中信股份已公告未来三年分红率不低于40%,并研究回购、增持、股权激励等工具。**政策倒逼+管理层激励,估值修复只是时间问题。**

横向对比:中信股份 vs 其他央企综合控股平台

| 指标 | 中信股份 | 光大控股 | 招商局港口 |

|---|---|---|---|

| 市净率PB | 0.46 | 0.52 | 0.71 |

| 股息率 | 7.8% | 6.1% | 5.4% |

| 业务跨度 | 金融+实业 | 金融+投资 | 港口+地产 |

| 政策催化 | 央企市值管理 | 光大集团重组 | 一带一路 |

结论:**中信股份在估值、股息、政策共振上均占优,性价比凸显。**

实战策略:三种资金画像对应三种打法

- 长线配置型:以股息再投入为核心,逢8港元以下分批建仓,目标持有三年以上,预期年化回报10%—12%。

- 波段交易型:紧盯港股流动性与A股券商板块情绪,8港元—9.2港元箱体操作,配合恒指期货对冲。

- 事件驱动型:博弈央企改革细则落地、子公司分拆上市、REITs扩募等催化剂,右侧突破9.5港元加仓。

风险提示:不可忽视的三把“达摩克利斯之剑”

- 港股系统性风险:美联储延迟降息导致外资持续流出。

- 金融监管超预期:券商佣金率、银行净息差进一步压缩。

- 地缘政治冲击:海外能源、资源项目遭遇制裁或汇兑限制。

综合来看,中信集团股票在“低估值+高股息+政策催化”的三重逻辑下,具备长期持有价值;短期波动可通过仓位管理、衍生品对冲来平滑。投资者只需牢记:央企改革不是一蹴而就,耐心是获取超额收益的前提。

还木有评论哦,快来抢沙发吧~