股票发行价格怎么确定?

它由发行人与主承销商在询价、估值、市场供求、监管窗口指导等多重博弈后共同敲定,既要满足融资需求,又要兼顾投资者接受度与二级市场稳定。

一、发行价的核心逻辑:融资与让利的平衡

发行人希望“多拿钱”,投资者希望“少花钱”,监管希望“稳市场”。三方目标不同,最终价格就是一次动态妥协。

- 融资最大化:发行价越高,公司一次性拿到的资金越多。

- 让利空间:适度折价可吸引申购资金,降低破发风险。

- 监管红线:市盈率、行业估值、窗口指导均设“隐形天花板”。

二、四大估值模型:定价的“计算器”

1. 市盈率法(PE)

最常用,公式:发行价 = 每股收益 × 行业平均市盈率 × 调整系数。若公司盈利稳定,PE法简单直观。

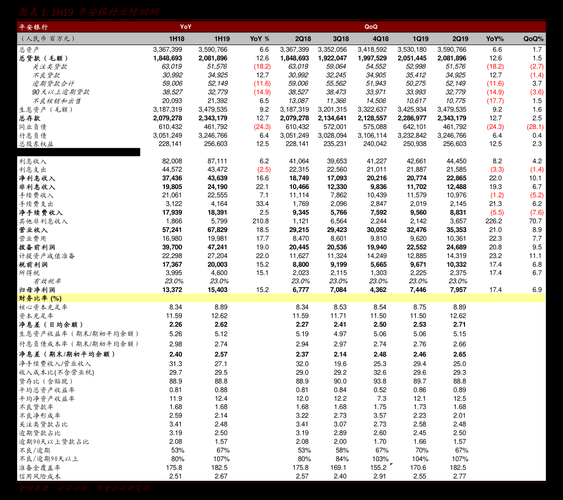

2. 市净率法(PB)

适用于重资产或周期性行业,如银行、钢铁。发行价 = 每股净资产 × 行业PB均值。

3. DCF现金流折现

把未来自由现金流折现到当下,适合高成长、盈利尚未释放的科技公司。难点在于预测假设多,折现率敏感。

4. EV/EBITDA倍数

剔除资本结构差异,常用于并购场景或资本密集型企业。

三、询价机制:谁说了算?

现行A股采用“网下询价+网上定价”混合模式。

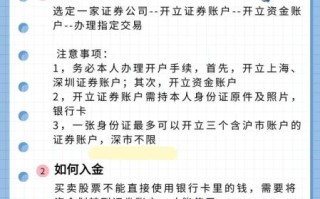

- 初步询价:向公募基金、保险、QFII等合格机构收集报价与申购量。

- 剔除极端值:通常去掉最高10%报价,防止“抬价”。

- 定价区间:主承销商统计剩余报价的中位数与加权平均数,确定区间。

- 最终定价:发行人与主承销商在区间内协商,可贴近上限也可折中。

四、影响新股发行价的外部变量

1. 市场情绪

牛市中,投资者风险偏好高,发行价可上浮10%~20%;熊市则主动下调,避免破发。

2. 行业景气度

新能源、半导体高景气赛道,估值溢价可达30%~50%;传统制造业则折价。

3. 可比公司表现

若近期上市的同类型公司首日涨幅超50%,询价机构会提高心理价位。

4. 监管窗口指导

监管层可通过发行节奏、市盈率红线间接影响价格。例如,2023年科创板强调“不超行业PE 30倍”。

五、港股与美股:定价差异有多大?

| 市场 | 定价方式 | 投资者结构 | 首日波动 |

|---|---|---|---|

| A股 | 询价+窗口指导 | 散户占比高 | 44%涨停限制 |

| 港股 | 簿记建档 | 机构主导 | 无涨跌停,首日±20%常见 |

| 美股 | 累计投标 | 机构+对冲基金 | 可定价后二次调升,首日±50%以上 |

六、破发为何仍会发生?

即使定价看似合理,上市后仍可能破发,原因包括:

- 大盘急跌:系统性风险拖累。

- 业绩变脸:招股书盈利预测过于乐观。

- 流动性不足:冷门行业或发行量过大,买盘承接弱。

七、散户如何评估发行价是否合理?

1. 看PE与行业对比

若发行PE < 行业中位数,且公司增速高于行业平均,可视为“安全垫”。

2. 看募资用途

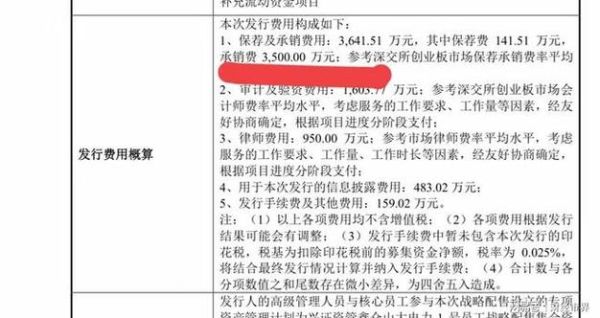

若70%以上资金用于扩产或研发,未来业绩弹性大,溢价空间足。

3. 看保荐人历史项目

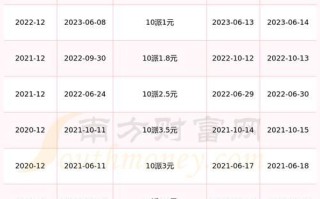

统计该券商过去两年保荐新股的首日涨幅与破发率,胜率低于60%需谨慎。

八、未来趋势:全面注册制下的定价演变

随着全面注册制落地,发行价将更市场化:

- 询价机构扩容:引入更多私募、资管计划,报价更分散。

- 绿鞋机制普及:主承销商可超额配售15%,稳定上市后股价。

- 信息披露加码:盈利预测偏差超过20%,保荐人需发布投资风险提示。

理解股票发行价格的形成机制,不仅能帮助投资者判断申购价值,也能让拟上市公司在融资时找到“既不贱卖也不圈钱”的最佳平衡点。

还木有评论哦,快来抢沙发吧~