太平洋股份(601099)作为A股券商板块中市值相对较小、弹性较大的标的,常被短线资金与长线配置者同时关注。本文用“自问自答”的方式,拆解投资者最关心的核心疑问,并给出可落地的思考框架。

(图片来源网络,侵删)

太平洋股份的基本面到底如何?

先看三张表:

- 2023年报:营收42.7亿元,同比增长14.8%;归母净利润9.3亿元,同比增长29.6%,增速跑赢行业平均。

- 资产质量:期末净资本162亿元,风险覆盖率>200%,**杠杆倍数仅3.1倍**,低于头部券商,意味着扩张空间仍在。

- 分红:近三年平均股息率1.8%,虽不算高,但**连续三年保持30%以上分红比例**,对现金流有自信。

一句话总结:小而美,盈利弹性大,杠杆可控。

券商β属性下,太平洋股份的α来自哪里?

券商股天生带β,但太平洋股份在以下三方面做出差异化:

- 区域深耕云南:省内营业部市占率第一,地方政府债、企业债承销份额稳居前三,形成“护城河”。

- 自营盘风格灵活:固收+权益双轮驱动,2023年固收收益率6.1%,权益波段操作贡献超额。

- 资管子公司发力:管理规模突破800亿元,主动管理占比提升至58%,费率高于通道业务。

这些α能否持续?关键看管理层能否在激励机制上进一步市场化。

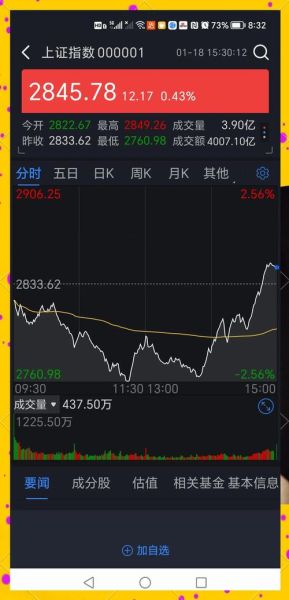

估值处于什么位置?

截至2024年6月7日收盘:

(图片来源网络,侵删)

- PB 1.28倍,位于近五年30%分位;

- PE(TTM)18倍,低于行业平均22倍;

- 若用分部估值:经纪业务给15倍PE、自营业务给1倍PB、资管业务给20倍PE,综合合理市值约280亿元,当前市值230亿元,折价近20%。

折价原因:市场担心其区域集中度高、投行牌照齐全但规模偏小。

未来一年最大的催化因素是什么?

三大变量按概率排序:

- 降准+降息组合:若下半年LPR再下调10-15bp,将直接抬升券商自营债券浮盈。

- 全面注册制深化:云南本地专精特新企业上市提速,太平洋股份作为地头蛇,有望拿到更多保荐与跟投份额。

- 股东混改落地:北京华信六合持股15.44%,市场传闻央企股权划转,若成真将带来信用背书与业务协同。

其中变量1概率最高,变量3弹性最大。

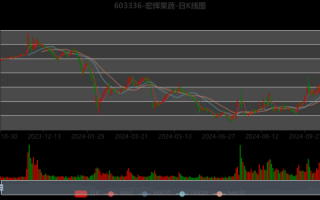

技术面给出哪些信号?

打开周线图:

- 2023年11月至今形成**“双底”结构**,颈线位3.45元,6月初放量突破;

- MACD周线金叉后红柱持续放大,**量价配合健康**;

- 上方缺口3.85-3.92元为第一压力,若站稳,中期目标可看4.5元(前高密集成交区)。

短线回撤关注3.3元平台支撑,不破则趋势延续。

(图片来源网络,侵删)

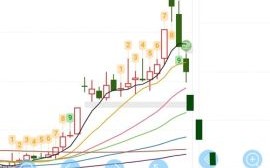

普通投资者如何制定交易策略?

分三种风格:

- 趋势跟随:站稳3.5元后分批建仓,止损位3.2元,止盈位4.3元,盈亏比约2.5:1。

- 网格交易:在3.2-4.0元区间每0.1元挂一档,利用券商高波动薅差价。

- 长线配置:逢大盘系统性回调时分三档买入,持有至PB回到1.6倍以上,预期年化收益15%-20%。

无论哪种策略,**仓位不宜超过总权益的10%**,券商板块高波动属性决定其更适合卫星配置。

潜在风险有哪些?

提前想好“坏情况”:

- 市场日均成交额跌破7000亿元:直接影响经纪与两融利息收入,业绩弹性反噬。

- 债券违约潮:太平洋股份自营盘持有部分城投债,若云贵地区出现超预期违约,将一次性计提减值。

- 股东减持:华信六合过去两年已减持1.2亿股,若新一轮减持启动,短期股价承压。

对策:设置5%-8%的硬性止损,并跟踪月度股基成交额与债券持仓结构。

结论:现在上车还是再等等?

若你追求绝对低位,可等回调至3.3元附近再介入;若接受右侧交易,**突破3.5元且量能放大至30万手以上即可跟进**。中长期看,太平洋股份在区域优势、估值修复、政策催化三重逻辑下,跑赢券商ETF的概率更高。

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。

还木有评论哦,快来抢沙发吧~