发行股票既是企业融资的“加速器”,也是合规门槛极高的“马拉松”。很多创业者在脑海里盘旋着两个最朴素的问题:“我到底够不够格发股票?”和“真要发的话,第一步到底该干什么?”本文用自问自答的方式,把这两个疑问拆成若干小模块,逐层拆解。

一、发行股票需要什么条件?

1.1 法律主体资格:必须是股份公司吗?

答:是的。只有股份有限公司才有资格公开发行股票。有限责任公司想发股,必须先整体变更为股份公司,完成净资产折股、创立大会、工商变更三大动作。

1.2 盈利指标:到底要赚多少钱?

主板、科创板、创业板的盈利门槛各不相同,但核心逻辑是“持续赚钱”或“有估值支撑”:

- 主板最近3年净利润累计≥1.5亿元,且最近一年净利润≥6000万元;

- 创业板两套标准:最近两年净利润≥5000万元,或市值≥50亿元且最近一年营收≥3亿元;

- 科创板五套标准,允许亏损,但要求市值、营收、现金流、研发投入至少满足其一。

1.3 股权结构与控制权:创始人会被稀释到失去控制权吗?

答:不一定,但发行后总股本不低于3000万元且公开发售比例≥25%(若股本>4亿元,可降低至10%)。想保留控制权,可在章程中设置差异化表决权或提前设计一致行动人协议。

1.4 合规与内控:财务造假一票否决?

答:没错。最近36个月内不得有重大违法违规,包括税务、环保、海关、外汇等;同时需建立并运行有效的内部控制制度,并由会计师出具无保留意见的内控鉴证报告。

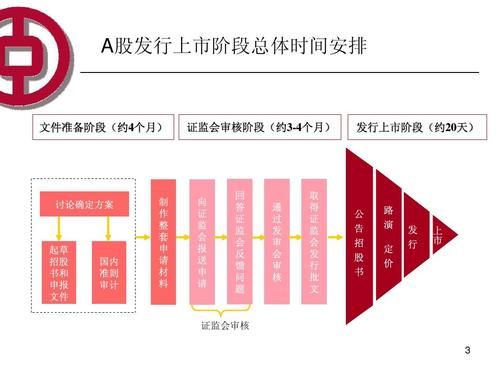

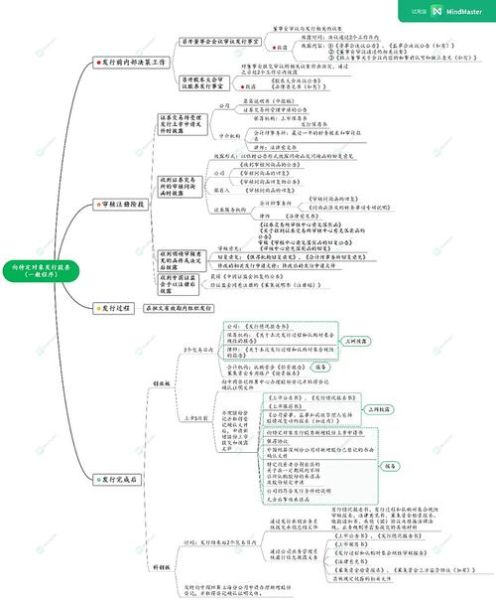

---二、发行股票流程怎么走?

2.1 前期准备:先找券商还是先改章程?

标准动作是“券商先行”。券商进场后,会拉律师、会计师、评估师组成IPO项目组,完成以下清单:

- 尽职调查:历史沿革、股权清晰、资产权属、关联交易、诉讼仲裁;

- 财务规范:收入确认、成本归集、股权激励费用、股份支付处理;

- 股权梳理:对赌协议清理、三类股东穿透、员工持股平台备案。

2.2 辅导备案:真的需要12个月吗?

答:辅导期原则上3—12个月,取决于企业规范程度。辅导期间,证监局会抽查董监高考试、内控制度运行记录、三会运作文件。辅导验收通过后,才能向交易所递交招股书。

2.3 申报与问询:招股书会被问到怀疑人生?

交易所平均发出2—4轮问询,每轮20—40个问题,核心聚焦:

- 持续盈利能力:客户集中度、行业天花板、价格敏感性;

- 财务真实性:毛利率异常、应收账款激增、现金流与净利润背离;

- 信息披露完整性:对赌协议、重大合同、专利诉讼。

2.4 上市委审议:被否决的概率有多大?

2023年A股整体过会率约85%,被否主因包括:

- 板块定位不符:硬科技属性不足却闯科创板;

- 会计基础薄弱:成本核算无法追溯;

- 关联交易非关联化:体外循环资金被揪出。

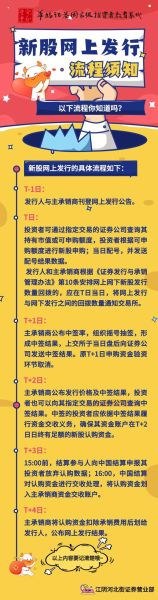

2.5 发行与承销:定价怎么定?

现行规则下,主板采用23倍市盈率隐形红线已逐步放开,科创板、创业板实行市场化询价。流程如下:

- 初步询价:向网下机构投资者收集报价;

- 确定发行价格:剔除10%最高报价后,按剩余报价中位数、加权平均数孰低定价;

- 网上申购:散户按市值配售,中签率通常0.01%—0.05%;

- 上市交易:首日涨幅限制主板44%,科创板、创业板前5日不设涨跌幅。

三、容易被忽视的三大细节

3.1 股份支付费用:员工股权激励会吃掉利润?

答:会。按照公允价值计量,一次性或分期计入管理费用,可能把账面利润“打骨折”。解决思路:

- 提前规划授予时点,避开报告期最后一年;

- 采用期权而非限制性股票,减少当期费用;

- 设置业绩条件,满足条件才确认费用。

3.2 对赌协议清理:投资机构不肯松口怎么办?

答:监管层要求申报前终止对赌,但允许附恢复条款。实务中常见做法:

- 签补充协议,约定上市失败自动恢复;

- 转为股东特殊权利,如董事提名权、优先分红权;

- 由实控人出具兜底承诺,避免公司承担义务。

3.3 环保合规:制造业企业如何过会?

答:环保已成“一票否决”事项。企业需:

- 取得排污许可证,且证书在有效期内;

- 编制环境影响后评价报告,并通过专家评审;

- 披露环保投入与费用,占营收比例需与同行业可比。

四、时间成本与费用清单

从启动到挂牌,完整周期18—36个月,费用区间3000万—8000万元,主要构成:

| 项目 | 费用区间 | 备注 |

|---|---|---|

| 保荐承销 | 募资额的5%—8% | 含超额配售选择权 |

| 会计师 | 300万—800万 | 三年一期审计 |

| 律师 | 200万—500万 | 含法律意见书、补充法律意见 |

| 评估 | 50万—200万 | 股份改制评估、无形资产评估 |

| 信息披露 | 100万—300万 | 招股书印刷、路演、媒体服务 |

五、注册制下的新趋势

5.1 审核节奏加快:从受理到注册平均只要多久?

答:2023年科创板平均160天,创业板180天,主板200天。但补充财报、重大事项核查会暂停计时,实际体感仍可能拉长。

5.2 现场检查比例提升:抽中后如何自救?

答:现场检查比例已升至5%,抽中后需两周内提交底稿。企业应:

- 提前自查银行流水,确保资金流与账务一致;

- 梳理关联方名单,防止遗漏披露;

- 准备收入确认原始单据,如发货单、验收单、物流记录。

5.3 北交所转板:中小企业的新捷径?

答:北交所上市满12个月且符合科创板或创业板定位,可申请转板,无需证监会核准,仅交易所审核。2023年已有3家企业成功转板,平均用时6个月。

还木有评论哦,快来抢沙发吧~