中大物产股票怎么样?一句话:它属于周期性强、估值弹性大的大宗商品供应链标的,短期看商品价格与资金情绪,中长期看公司转型成效。

一、公司基本面速览:谁在掌舵?靠什么赚钱?

中大物产(600704.SH)前身为中大股份,控股股东为浙江物产中大集团,实际控制人是浙江省国资委。公司主营金属、能源、化工、汽车等大宗商品的供应链集成服务,盈利模式可拆成三段:

- 价差收益:低买高卖赚取进销差价,受大宗商品价格波动影响最大。

- 供应链服务费:为上下游客户提供物流、金融、仓储、加工等增值服务,毛利率相对稳定。

- 产业投资收益:参股上游矿山、下游制造企业,分享股权增值与分红。

2023年报显示,供应链服务收入占比约85%,金融服务与投资收益合计贡献利润15%左右,**盈利结构比传统贸易商更抗周期**。

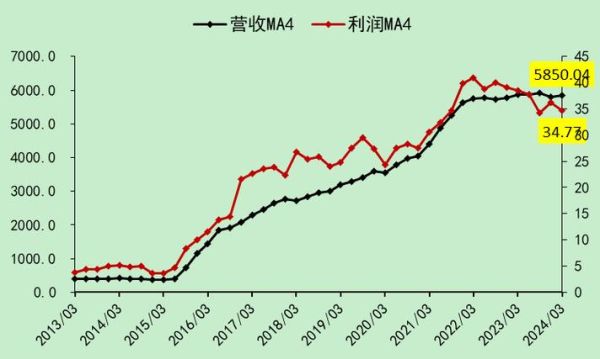

二、行业周期与商品价格:股价先行还是滞后?

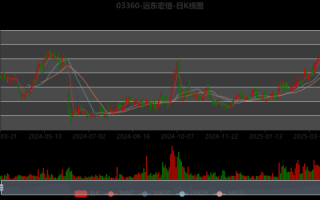

大宗商品供应链企业的股价通常与CRB指数、螺纹钢、铜、原油等价格高度相关。复盘近五年数据:

- 2020Q2—2021Q2:铜价翻倍,中大物产区间最大涨幅180%。

- 2022Q2—2022Q4:油价高位回落,股价回撤45%。

- 2023Q3—2024Q1:黑色系反弹,股价反弹35%。

结论:**股价拐点平均领先商品价格1—2个月**,资金博弈属性明显。若投资者无法判断商品趋势,可改用“PB—ROE”框架:当市净率跌破0.8倍且ROE仍高于10%时,往往出现估值修复。

三、财务体检:现金流、负债与分红

1. 现金流是否安全?

2023年经营性现金流净额92亿元,连续三年为正;应收账款周转天数降至28天,显著低于行业平均45天,**回款能力优于多数同行**。

2. 负债率会不会爆雷?

资产负债率68%,其中有息负债率仅38%,且80%为低息短融与超短融,融资成本2.8%—3.2%,**财务结构稳健**。

3. 分红吸引力如何?

近三年分红率稳定在30%—35%,2023年每股派息0.45元,对应股息率4.2%(按2024年6月收盘价计算),**在周期股中属于高分红梯队**。

四、估值对比:便宜还是陷阱?

横向对比A股主要大宗商品供应链公司(2024年6月数据):

| 公司 | PB(LF) | 2024E ROE | 股息率 |

|---|---|---|---|

| 中大物产 | 0.82 | 11.5% | 4.2% |

| 厦门象屿 | 0.95 | 10.8% | 3.9% |

| 浙商中拓 | 1.10 | 12.1% | 3.1% |

| 建发股份 | 0.78 | 9.7% | 5.0% |

结论:中大物产PB低于行业中值,且ROE与股息率双高,**估值具备安全边际**。

五、催化剂与风险:未来一年看什么?

催化剂

- 国企改革深化:浙江国资委提出“整体上市+股权激励”双轮驱动,若落地将提升效率。

- 新能源金属布局:公司2023年收购非洲某锂矿5%股权,切入锂电供应链,有望享受新能源溢价。

- 低估值修复:若商品价格企稳,PB回到1.0倍,对应20%—25%上涨空间。

风险点

- 商品价格暴跌:若铜价跌破8000美元/吨、油价跌破70美元/桶,盈利将快速缩水。

- 利率上行:短融成本每抬升100bp,净利润将减少3.5亿元。

- 应收账款激增:若宏观需求走弱,回款周期拉长,现金流压力加大。

六、实战策略:三种资金对应三种打法

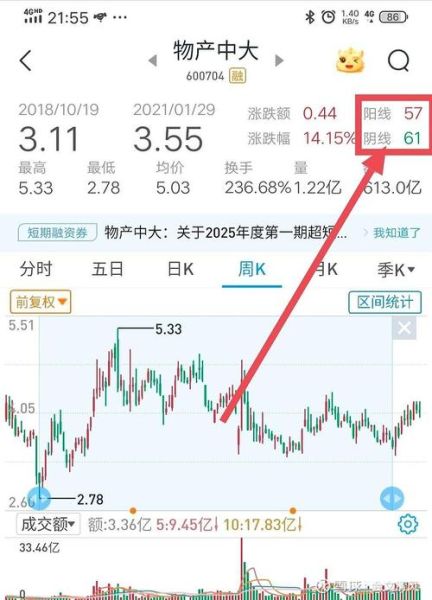

短线交易者:盯紧铜、原油、螺纹钢期货夜盘,结合北向资金流向做T+0波段,止损设8%。

中线配置者:在PB≤0.8倍时分批建仓,目标PB=1.0倍,持仓周期6—9个月。

长线收息者:忽略价格波动,每年分红再投入,预期复合收益8%—10%。

七、常见疑问快答

问:中大物产与厦门象屿谁更好?

答:象屿物流网络更完善,但估值贵;中大物产股息率更高,弹性更大,**熊市选中大,牛市选象屿**。

问:大宗商品超级周期结束了吗?

答:短期看美联储降息预期与全球补库,2024H2仍有反弹窗口;长期看绿色能源资本开支支撑铜、铝需求,**周期弱化但未终结**。

问:现在还能上车吗?

答:若仓位低于20%,可逢回调至4.8—5.0元区间吸纳;若已重仓,建议等待商品价格二次探底再加仓。

还木有评论哦,快来抢沙发吧~