恒力集团股票值得买吗?先看行业护城河

恒力集团的核心上市平台恒力石化(600346)处于炼化一体化赛道,这条赛道最硬的护城河在于“从一滴油到一匹布”的全产业链闭环。公司不仅拥有2000万吨/年的炼化产能,还打通了PX-PTA-聚酯-化纤-织造,每一个环节都能内部消化,成本优势比单纯炼厂或单纯化纤企业高出一大截。换句话说,当油价波动时,恒力可以通过下游聚酯的高附加值来平滑上游炼化的利润波动,这种对冲能力在A股极为稀缺。

恒力石化股价走势分析:过去五年发生了什么

回顾2019—2023年K线,恒力石化经历了三段典型周期:

- 2019Q2—2020Q1:炼化项目全面投产,业绩兑现,股价从10元附近拉到27元,涨幅170%;

- 2020Q2—2021Q4:疫情冲击+油价暴跌,叠加市场对周期股杀估值,股价腰斩至13元;

- 2022Q1—2023Q4:油价重回高位,但下游需求疲软,股价横盘震荡,区间12—18元。

可以看出,恒力石化的股价与油价、聚酯价差、产能投放节奏三大变量高度相关,而不是简单的“顺周期”或“逆周期”。

恒力集团股票值得买吗?拆解三张关键报表

1. 利润表:高盈利能否持续?

2023年报显示,恒力石化归母净利润82亿元,同比下滑24%,但毛利率仍维持在18%以上,高于行业平均的12%。核心原因是自备电厂+码头+储运的协同效应,单吨加工成本比同行低约80元。

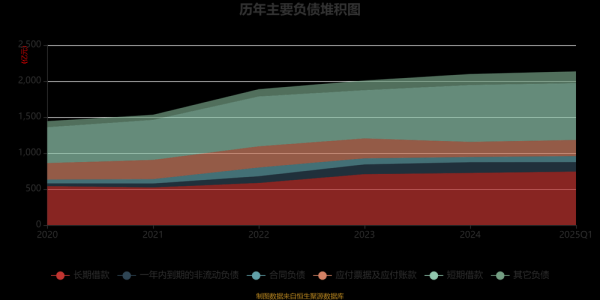

2. 资产负债表:高负债是风险还是杠杆红利?

市场最担心其负债率,2023年末资产负债率66%。但细看结构:

- 有息负债中长期借款占比73%,期限错配风险低;

- 经营性现金流净额连续五年覆盖利息支出,利息保障倍数2.8倍;

- 炼化装置折旧年限15年,实际现金流比账面利润更厚实。

3. 现金流量表:资本开支高峰已过?

2021—2023年CAPEX连续三年超300亿元,主要用于160万吨/年高性能树脂项目和锂电隔膜产线。2024年开始,新项目陆续投产,CAPEX预计回落至150亿元以内,自由现金流有望转正。

恒力石化股价走势分析:2024年核心驱动因子

油价与聚酯价差的剪刀差

布伦特原油若维持在80—90美元/桶,恒力炼化板块单吨净利约300元;而聚酯长丝POY价差若回升至1500元/吨以上,化纤板块单吨净利可增厚至500元。两者叠加,2024年业绩弹性区间90—120亿元。

新材料第二曲线

锂电隔膜、可降解塑料、高端聚酯薄膜三大项目将在2024—2025年陆续放量。以隔膜为例,规划产能16亿平,对应2025年净利润增量25—30亿元,相当于再造一个中型化工上市公司。

投资者最关心的问题:恒力集团股票值得买吗?

问:现在估值贵不贵?

答:按2024年Wind一致预期净利润100亿元计算,当前PE约9倍,处于近五年30%分位;PB 1.3倍,低于民营大炼化平均1.8倍。估值已反映悲观预期。

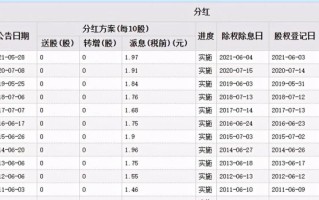

问:分红率能否提升?

答:公司章程承诺分红率不低于30%,2023年实际分红率35%,对应股息率3.5%。随着现金流改善,2025年股息率有望升至5%以上。

问:与荣盛石化、恒逸石化比优势在哪?

答:

- 产业链完整度:恒力拥有自备电厂+码头+储运,荣盛、恒逸仍需外购;

- 新材料布局:恒力隔膜、可降解塑料进度领先,荣盛侧重炼化升级,恒逸侧重文莱炼厂;

- 财务稳健度:恒力利息保障倍数2.8倍,荣盛2.1倍,恒逸1.9倍。

操作策略:左侧还是右侧?

若追求安全边际,可在12—13元区间分批建仓,对应2024年PE 8倍以下;若等待景气拐点确认,可观察聚酯库存天数降至15天以内或布伦特突破95美元/桶再右侧加仓。止损位设于前低11元,目标位先看20元,对应2025年10倍PE。

还木有评论哦,快来抢沙发吧~