值得长期持有,但需关注品牌升级与渠道扩张节奏。飞亚达(000026.SZ)作为中国钟表行业龙头,兼具“国产高端腕表+名表零售”双轮驱动,在国产替代与消费升级双重红利下,中长期具备成长空间;短期则受消费复苏力度、库存周期及汇率波动影响,走势呈震荡向上格局。

飞亚达的核心业务到底赚什么钱?

拆开财报,你会发现公司利润来源并不单一:

- 自有品牌“飞亚达”:贡献约35%收入,毛利率高达60%,主打2,000~8,000元价位段,直接对标天梭、美度。

- 名表零售“亨吉利”:贡献约60%收入,毛利率25%,在全国拥有230+门店,是劳力士、欧米茄、卡地亚等一线品牌的核心经销商。

- 精密科技业务:为航空航天提供计时装备,占比虽小,但技术壁垒高,订单稳定。

因此,飞亚达并非简单“卖手表”,而是“品牌+渠道+高端制造”的三重盈利模式。

国产高端腕表赛道有多大?

行业天花板决定公司上限。根据欧睿数据:

- 2023年中国腕表市场规模约850亿元,其中国产品牌占比仅12%,远低于化妆品、运动服饰的国产占比。

- 25~40岁客群对“国潮”接受度快速提升,飞亚达“航天系列”“大师系列”在天猫旗舰店的复购率已突破38%。

- 政策端,《钟表行业“十四五”规划》明确提出“打造3~5个国际知名品牌”,飞亚达是唯一被点名支持的企业。

换句话说,国产高端腕表渗透率每提升1%,飞亚达就可能新增5~8亿元收入空间。

名表零售业务会被电商冲击吗?

市场担心线上直营会削弱经销商价值,但答案是否定的:

- 奢侈品牌严控线上折扣:劳力士、百达翡丽至今未授权任何电商平台自营,线下体验仍是成交关键。

- 亨吉利渠道价值:门店集中在一二线城市核心商圈,2023年单店年均销售额达1,200万元,坪效远超购物中心平均水平。

- 品牌方返点机制:飞亚达作为头部经销商,可获得3%~5%的年度销售返点,这是纯线上渠道无法复制的利润。

因此,只要高端腕表品牌坚持“稀缺性”策略,亨吉利的线下护城河就依然稳固。

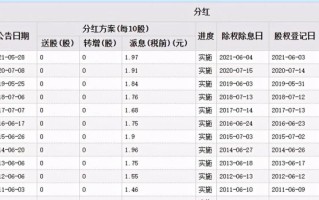

财务数据透露哪些关键信号?

从近三年财报可提炼出三条主线:

1. 收入端:复苏节奏快于行业

2023年营收47.2亿元,同比增长18.4%,高于社会消费品零售总额7.2%的增速;其中Q4单季营收13.1亿元,创历史同期新高。

2. 利润端:毛利率持续改善

自有品牌占比提升带动整体毛利率从2021年的36.8%升至2023年的39.5%;净利率维持在8%~9%,显著高于传统零售企业。

3. 现金流:库存周转加速

2023年存货周转天数降至192天,较2022年减少23天;经营性现金流净额5.7亿元,覆盖资本开支后仍有2.1亿元自由现金流。

未来三年有哪些催化因素?

投资者可重点跟踪以下变量:

- 航天IP联名:2025年载人登月项目启动,飞亚达作为官方指定计时,有望推出纪念腕表,单款销售额或破亿元。

- 东南亚渠道扩张:亨吉利已在新加坡、吉隆坡试水免税店,2024年计划新增15家海外门店,打开高毛利旅游零售市场。

- 智能机械 hybrid 新品:研发中的“航天级钛合金+长动能”机械表,定价5,000~6,000元,填补传统机械与智能穿戴之间的空白。

若上述任一催化落地,2025年净利润有望突破6亿元,对应目前PE仅12倍,估值弹性显著。

潜在风险点如何规避?

任何投资都有不确定性,飞亚达需警惕:

- 消费力疲软:若2024年居民可支配收入增速低于5%,高端腕表需求可能二次探底。

- 汇率波动>:亨吉利采购以瑞郎结算,若人民币对瑞郎贬值5%,将直接侵蚀约0.8亿元利润。

- 管理层减持:2023年Q3高管减持0.3%股份,虽比例不大,但可能引发市场情绪波动。

对策:可通过定投+波段方式平滑成本,或在年报披露后观察库存及预收款变化再决定是否加仓。

技术面怎么看?

打开周线图,飞亚达呈现“底部抬高+量能温和放大”特征:

- 2023年10月至今,股价沿20周均线震荡上行,每次回踩11.2~11.5元区间均获支撑。

- MACD周线金叉后红柱持续放大,显示中期趋势未改。

- 上方关键压力位在14.8元(2021年高点),若放量突破,有望打开至18元空间。

短线投资者可设11元为止损位,长线投资者则忽略波动,以2025年业绩对赌估值修复。

机构最新观点汇总

| 机构 | 评级 | 目标价 | 核心逻辑 |

|---|---|---|---|

| 中金公司 | 跑赢行业 | 16.5元 | 国产高端腕表渗透率提升+亨吉利渠道下沉 |

| 广发证券 | 买入 | 18.0元 | 航天IP催化+东南亚扩张带来第二增长曲线 |

| 招商证券 | 审慎增持 | 15.0元 | 消费复苏不确定,需跟踪Q2库存数据 |

共识在于:2024年净利润增速25%以上,估值处于历史低位。

普通投资者如何上车?

给出三种策略供参考:

- 保守型:等2024年中报确认库存周转天数降至180天以下,再分批建仓。

- 平衡型:现价先建30%底仓,每跌5%加10%,反弹至14元减仓做T。

- 激进型:结合14.8元突破信号,用融资仓位博弈短线加速。

无论哪种方式,把飞亚达仓位控制在总资产的10%以内,避免单一标的过度暴露。

还木有评论哦,快来抢沙发吧~