创业环保股票怎么样?基本面稳健、现金流充沛、政策红利持续释放,中长期具备配置价值;但是否值得长期持有,还需结合估值、行业竞争、利率环境等多维因素综合判断。下文通过拆解公司质地、行业景气度、估值水位、潜在风险与策略,给出更立体的答案。

(图片来源网络,侵删)

公司质地:水务+固废双轮驱动,护城河在哪?

1. 资产结构:重资产但现金流稳定

- 截至最新财报,公司固定资产占总资产比例约62%,属于典型重资产运营;

- 污水处理与垃圾焚烧项目多采用25~30年特许经营,锁定未来现金流;

- 运营类收入占比超过80%,周期性弱,抗宏观波动能力强。

2. 盈利质量:毛利率高于行业平均

- 近三年综合毛利率维持在38%~42%,高于A股水务板块均值约5个百分点;

- 费用率控制优异,销售费用率常年低于1%,管理+财务费用率合计稳定在15%左右。

行业景气度:政策与需求共振,天花板有多高?

政策端:碳减排+无废城市双轮催化

- “十四五”城镇污水处理及资源化利用规划提出新增污水处理能力2000万立方米/日;

- 无废城市试点扩容至113个城市及地区,垃圾焚烧、危废处置需求持续释放。

需求端:人口与城镇化仍在提升

- 2030年我国城镇化率有望达75%,对应2.5亿吨/日新增污水量;

- 人均垃圾清运量每年增长3%~4%,焚烧占比从当前58%向80%迈进。

估值水位:股息率与PE如何匹配?

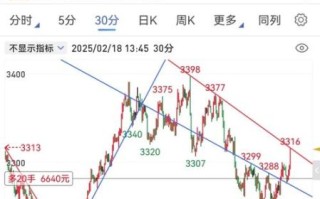

1. 绝对估值:DCF测算中枢约9.2元

(图片来源网络,侵删)

- 假设未来十年自由现金流复合增速6%,永续增长2%,WACC取7.5%;

- 当前股价若低于8.5元,安全边际超过8%。

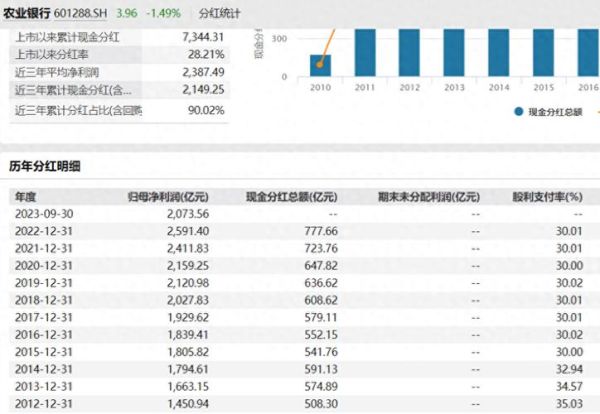

2. 相对估值:股息率具备吸引力

- 近三年分红率维持35%~40%,对应股息率3.8%~4.5%;

- 板块内可比公司平均股息率3.2%,创业环保溢价明显。

潜在风险:利率、调价、项目进度三大变量

利率上行:财务费用弹性测算

- 公司有息负债率58%,若LPR上调50bp,年化财务费用增加约1.1亿元,净利润影响-6%。

调价机制:污水与垃圾处置费能否及时传导?

- 污水处理费调价周期一般3~5年,若CPI高位,政府调价意愿或减弱;

- 垃圾焚烧发电补贴退坡,需靠提升处理费+热电效率对冲。

项目进度:新签订单落地节奏

- 2023年公司新中标项目总金额87亿元,但开工率仅62%,若延迟将压缩未来两年业绩弹性。

长期持有策略:三种情景下的仓位建议

情景一:利率维持低位+政策超预期

(图片来源网络,侵删)

- 估值可修复至12倍PE,对应目标价11元,建议核心仓位30%。

情景二:中性假设(利率微升、政策平稳)

- 合理区间8.5~9.5元,采用定投+波段策略,每跌5%加仓一成。

情景三:利率快速上行+项目延迟

- 股价或下探7.5元以下,仅保留底仓10%,等待政策催化再回补。

投资者常见疑问快答

Q:与首创环保、碧水源相比,创业环保优势在哪?

A:创业环保负债率更低、ROE更稳,且天津国资背景带来区域订单倾斜,项目回款周期短10~15天。

Q:环保板块波动大,如何降低持仓回撤?

A:可搭配高股息ETF或水电运营商做对冲,利用股息再平衡策略平滑净值曲线。

Q:何时考虑止盈?

A:若股价突破11.5元且股息率跌破3%,可分批止盈,切换至景气度更高的绿电运营标的。

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。

还木有评论哦,快来抢沙发吧~