一、创新资源股票值得买吗?

“值得买”三个字背后,其实包含了三层判断:行业景气度、公司质地、估值水平。

1. 行业景气度:资源+创新双重驱动

传统资源股靠价格周期,创新资源股则叠加了**技术升级与政策红利**。以锂、钴、稀土为例,新能源车渗透率从5%到30%只用了四年,需求曲线陡峭向上;同时,国家“双碳”战略把**高性能磁性材料、储能材料**列入重点扶持清单,供给端又被环保门槛卡住,景气周期被拉长。

2. 公司质地:看三条硬指标

- **资源自给率**:矿权在手,心不慌。自给率>50%的企业,成本波动小,盈利弹性大。

- **技术专利数**:专利不是摆设,它决定了能否把低品位矿变成高附加值产品。头部企业专利数普遍>200件。

- **现金流健康度**:资源开发烧钱,经营性现金流连续三年为正,才能扛过价格低谷。

3. 估值水平:PE还是EV/EBITDA?

资源股利润波动大,用PE容易失真。更靠谱的是**EV/EBITDA**,把折旧摊销加回去,再扣掉净负债。当前板块中枢约8倍,低于近五年均值10倍,**处于历史30%分位**,安全边际足够。

二、创新资源股票走势分析

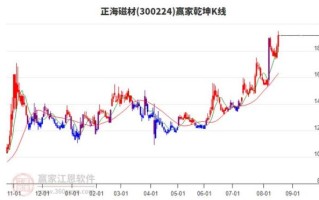

1. 过去三年:两轮主升浪的共性

第一轮:2020Q4—2021Q2,碳酸锂从4万/吨涨到9万/吨,龙头股价翻3倍。

第二轮:2021Q4—2022Q2,稀土氧化镨钕从50万/吨冲到110万/吨,板块再涨2倍。

**共性**:价格突破前高+机构持仓从5%升至15%+情绪指标(百度搜索指数)飙升。

2. 当前位置:震荡筑底的三重信号

- **价格信号**:碳酸锂期货主力合约在10万元/吨附近横盘八周,现货贴水收窄,**杀跌动能衰竭**。

- **持仓信号**:北向资金连续四周净流入,单周金额从2亿放大到8亿,**边际资金开始试探**。

- **技术信号**:月线级别MACD绿柱缩短,KDJ的J值回升至20上方,**超跌反弹窗口临近**。

3. 未来半年:两条潜在催化路径

路径A:需求端再超预期

若2024年国内新能源车销量增速重回40%,将带动锂需求环比增加6万吨,相当于全球年需求的8%,价格可能二次冲高。

路径B:供给端出清加速

高成本云母提锂企业现金成本在12万元/吨以上,若价格再维持两个月低于11万,**30%产能将被动停产**,供需缺口或提前出现。

三、实战:如何挑选具体标的?

1. 自上而下:先选赛道,再选公司

把资源分为**能源金属(锂、镍、钴)**、**稀有金属(稀土、钨、钼)**、**战略小金属(锗、铟)**三大赛道。当前阶段,**能源金属>稀有金属>战略小金属**,因为新能源车仍是最大增量。

2. 自下而上:三张表锁定龙头

| 指标 | 优秀值 | 案例公司A | 案例公司B |

|---|---|---|---|

| 资源储量 | ≥100万吨LCE | 150万吨 | 80万吨 |

| EBITDA利润率 | ≥35% | 42% | 28% |

| 负债率 | ≤50% | 38% | 62% |

显然,**案例公司A**在储量和盈利质量上更优,负债也更安全。

3. 买点与卖点:用“估值+事件”双保险

- 买点:EV/EBITDA<7倍且出现“价格止跌+资金回流”组合。

- 卖点:EV/EBITDA>12倍或行业产能利用率>90%,二者满足其一即可分批减仓。

四、常见疑问快问快答

Q1:美联储加息对创新资源股影响多大?

加息初期杀估值,但中期看,只要需求曲线向上,**盈利增长能抵消贴现率上升**。复盘2016—2018年,稀土板块在加息周期仍涨2倍。

Q2:小市值资源股弹性更大吗?

弹性大≠收益高。市值<50亿的公司,**资源量、技术、资金**往往三缺二,一旦价格回调,跌幅反而更凶。稳健做法是选市值100—500亿的细分龙头。

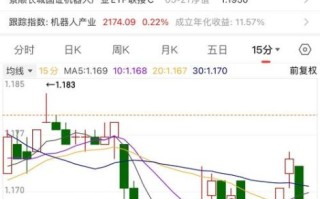

Q3:ETF和个股怎么选?

ETF适合吃β,个股才能抓α。若看好整体行情,可**ETF打底+龙头加仓**,既分散风险,又不丢超额收益。

还木有评论哦,快来抢沙发吧~