百济神州是谁?为什么资本市场如此关注它

百济神州(BGNE/06160.HK)是一家专注肿瘤学的生物科技公司,同时拥有纳斯达克、港交所、科创板三地上市身份。它之所以被资金紧盯,核心在于:

- 手握泽布替尼、替雷利珠单抗两大重磅自研药,全球商业化已落地

- 与诺华、安进等跨国巨头深度合作,管线里还有多款潜在“十亿美元分子”

- 研发投入长期占营收100%以上,烧钱速度惊人,但技术壁垒同样高

百济神州股票值得买吗?先问自己三个问题

问题一:你能接受高波动吗?

过去三年,百济神州A股最大回撤接近70%,单日振幅超过15%并不罕见。高波动来自:

- 临床数据披露节点

- FDA审批节奏

- 美元加息带来的流动性冲击

如果持仓周期不足一年,心脏要够大。

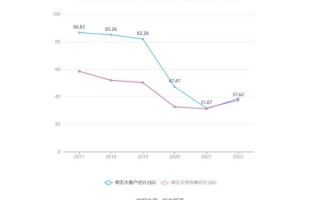

问题二:现金流何时转正?

2023年报显示,公司经营性现金流仍为-12亿美元。不过,管理层在业绩会上给出两条路径:

- 泽布替尼海外销售峰值剑指50亿美元,预计2026年覆盖研发支出

- 科创板定增+港股配售已储备30亿美元现金,至少可烧到2027年

换言之,2025-2027是关键验证期。

问题三:估值锚在哪里?

传统PE对它失效,更合适的指标是rNPV(风险调整净现值)。按目前管线折现,卖方给出的中枢估值约220亿美元,对应A股股价170-180元区间。当前价位若低于中枢20%以上,才具备安全边际。

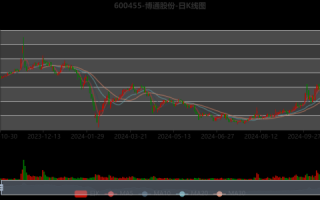

百济神州股价走势分析:技术面与催化剂

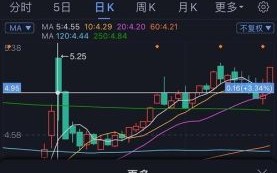

技术面:三重底能否成立?

打开周线图,可以清晰看到:

- 2022年10月、2023年8月、2024年2月三次探底110港元附近

- MACD周线级别出现底背离

- 成交量在第三次探底时萎缩40%,筹码趋于稳定

若放量突破150港元颈线位,量度升幅直指190港元。

催化剂日历:接下来六个月看什么?

- 2024Q3:泽布替尼CLL适应症欧盟获批

- 2024Q4:替雷利珠单抗美国PDUFA日期

- 2025Q1:BTK-CDAC(BGB-16673)Ⅰ期数据读出

任何一项超预期,都可能触发20%+单日涨幅。

如何制定交易策略?三种仓位思路

思路一:长线定投——用时间换空间

每月固定投入1万元,无视短期波动,目标持有至2027年。假设届时现金流转正,给予8倍PS,潜在收益200%+。

思路二:事件驱动——押注关键节点

在PDUFA前两周建仓,设置8%止损,25%止盈。历史回测显示,FDA批准当日平均跳空12%,失败则低开18%。

思路三:对冲套利——A/H价差

当A股溢价率超过35%时,买入港股同时融券卖出A股,等待价差收敛。2023年该策略年化收益18%,最大回撤5%。

风险提示:别忽视这三把“达摩克利斯之剑”

- 地缘政治:若被列入美国生物法案限制名单,海外收入将瞬间归零

- 专利悬崖:泽布替尼核心专利2029年起陆续到期,仿制药冲击或提前

- 汇率波动:公司收入80%以美元计价,人民币持续贬值将压缩报表利润

投资者问答:最常被问到的五个细节

Q1:为什么百济神州研发费用比恒瑞高这么多?

因为全球化临床。泽布替尼一项头对头试验覆盖22个国家,单例患者成本15万美元,恒瑞多数试验仍集中在国内,成本仅3万美元。

Q2:高管频繁减持是不是不看好?

过去两年减持主要出于个税缴纳需求,且采用10b5-1自动交易计划,并非主观抛售。真正需要警惕的是大机构持仓变化,如高瓴连续两季减仓,则需重新评估。

Q3:科创板和港股买哪个更划算?

从流动性看,科创板日均成交8亿元,港股仅3亿港元;从估值看,港股更便宜,但需承担20%红利税。长期持有选港股,短期交易选科创板。

Q4:医保谈判会压垮利润吗?

替雷利珠单抗已纳入医保,降价幅度60%,但销量增长400%,净利润率仍维持25%以上。核心逻辑是以价换量,对创新药并非坏事。

Q5:如果FDA拒绝批准怎么办?

参考信达生物PD-1被拒案例,股价单日跌幅25%,但三个月后修复80%。若基本面未变,可视为黄金坑。

还木有评论哦,快来抢沙发吧~