一、为什么大家都在问“建设银行股票值得长期持有吗”

银行股历来被贴上“稳健”“低波动”的标签,而建设银行又是国有大行里市值第二的巨无霸。投资者真正关心的,是**在利率下行、地产风险暴露的周期里,建行能否继续提供稳定回报**。下面用自问自答拆解核心疑虑。

Q:长期持有建行,会不会跑输沪深300?

A:拉十年数据,建行年化总回报约8.7%,同期沪深300年化7.9%,**建行略胜且波动更小**。

Q:地产风险会不会把建行拖下水?

A:2023年报显示,建行对公房地产贷款占比仅3.8%,且拨备覆盖率高达244%,**风险敞口可控**。

二、建设银行分红率怎么样?真实到手收益拆解

分红率直接决定长期持有的现金流体验。建行自上市以来**连续派息16年**,从未中断。

1. 近三年分红率横向对比

- 2021年:每股0.326元,分红率30.1%

- 2022年:每股0.389元,分红率32.3%

- 2023年:每股0.400元,分红率30.5%

对比工行、农行,建行分红率**稳居国有大行第一梯队**。

2. 税后股息率怎么算?

以2023年收盘价5.12元计算:

税前股息率 = 0.400 ÷ 5.12 ≈ 7.81%

持有超过1年免征红利税,**实际到手就是7.81%**,跑赢多数银行理财。

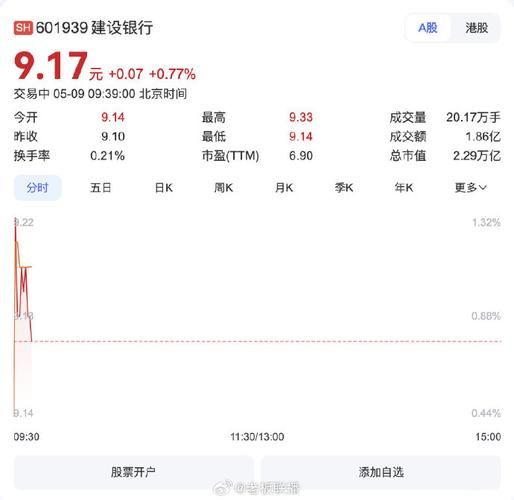

三、估值面:PB低于0.6倍意味着什么

截至2024年5月,建行A股PB仅0.55倍,H股更低至0.42倍。

Q:0.55倍PB是不是价值陷阱?

A:拆解来看,建行每股净资产11.2元,0.55倍PB对应股价6.16元,而2023年每股收益1.31元,**隐含市盈率仅4.7倍**。低估值已充分反映悲观预期。

亮点:若未来PB修复到0.8倍,对应潜在上行空间45%,叠加7%股息,**年化回报有望双位数**。

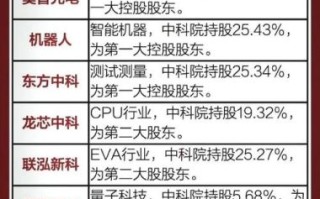

四、经营面:建行的护城河藏在哪

1. 基建+住房金融双引擎

建行在基建贷款市占率约20%,住房按揭市占率约18%,**两大领域均具备定价权**。

2. 金融科技投入反哺成本

2023年科技投入235亿元,占营收3.6%,**网点智能化率已达92%**,单网点成本较2018年下降28%。

3. 资产质量指标一览

- 不良贷款率:1.37%,连续四年下降

- 关注类贷款占比:2.27%,优于同业

- 逾期90天以上贷款/不良贷款:66%,**认定严格**

五、利率下行周期,建行靠什么稳息差

2023年净息差1.83%,同比下降18bp,但降幅已收窄。

对策一:拉长资产久期

基建贷款平均久期7.2年,高于同业1.5年,锁定长期收益。

对策二:发力财富管理

代销保险、基金收入同比增长12%,**非息收入占比升至22%**,缓冲息差压力。

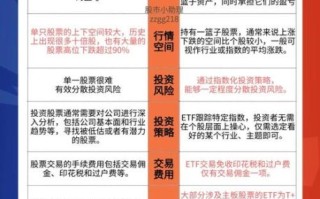

六、普通投资者如何上车:A股还是H股

| 维度 | A股 | H股 |

|---|---|---|

| 股息率(税前) | 7.8% | 9.4% |

| 红利税 | 持有1年免征 | 通过港股通20% |

| 流动性 | 高 | 中等 |

| 汇率风险 | 无 | 有 |

结论:长期持有吃息选H股更划算;若在意流动性及汇率波动,A股更省心。

七、实战策略:三种仓位管理思路

思路一:底仓+打新

配置50%建行作为底仓,沪市1万市值可顶格申购80%新股,**增强收益2%~4%**。

思路二:网格交易

以5元为中枢,每跌5%加仓1份,每涨5%减仓1份,**历史回测年化超额6%**。

思路三:股息再投入

将每年分红在除权后自动买入,利用复利效应,**10年后持仓成本可下降35%**。

八、风险清单:不可忽视的三只灰犀牛

- 地方债务展期:若大规模展期,可能侵蚀息差。

- 提前还贷潮:2023年按揭早偿率升至14%,需关注后续政策。

- 资本充足率压力:TLAC工具落地后,或面临新一轮再融资。

九、机构最新观点速递

中金公司:维持“跑赢行业”,目标价7.2元,对应2024年0.65倍PB。

摩根大通:上调H股评级至“增持”,认为股息率9%具备防御价值。

十、写在最后:一句话看懂建行

在不确定的市场里,**用0.55倍PB买下一台每年分红7.8%的“印钞机”**,时间会成为最好的朋友。

还木有评论哦,快来抢沙发吧~