亚太股份是谁?三分钟看懂公司基本面

浙江亚太机电股份有限公司(证券简称:亚太股份,代码:002284)成立于1976年,总部在杭州萧山,主营汽车基础制动系统、汽车电子及智能驾驶相关产品。 **核心客户**:长城、吉利、长安、广汽、蔚来、小鹏等二十余家整车厂。 **产能布局**:国内五大生产基地+欧洲研发中心,2023年制动器年产能突破2500万套。 **财务速览**:2023年营收41.8亿元,同比增长18.7%;归母净利润1.92亿元,同比大增127%。毛利率由16.4%提升至19.1%,**现金流连续三年为正**,资产负债率46%,偿债压力可控。

亚太股份股票怎么样?拆解三大关键指标

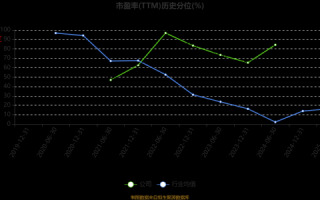

1. 估值水平:相对便宜还是陷阱?

截至2024年6月25日收盘,亚太股份股价8.36元,动态市盈率约28倍,**低于汽车零部件板块平均32倍**;市净率1.9倍,处于近五年30%分位。横向对比伯特利(38倍PE)、万安科技(35倍PE),亚太估值仍具吸引力。

2. 资金动向:谁在买、谁在卖?

- 北向资金:近一月净买入820万股,持仓比例升至2.3%,创两年新高。

- 机构调研:2024年4月以来接待易方达、嘉实等47家机构,**关注点集中在One-Box线控制动量产进度**。

- 大股东:亚太机电集团持股39.48%,2023年四季度增持0.62%,暂无减持计划。

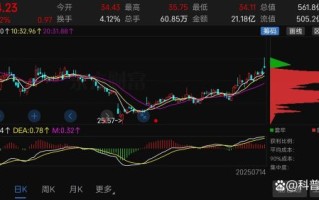

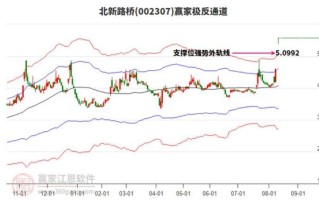

3. 技术面:8元关口的多空博弈

周线级别,股价自2023年10月低点5.88元启动,目前站稳年线且MACD金叉;日线级别,8.2–8.5元区间存在套牢盘,**量能需放大至日均30万手以上方能有效突破**。

亚太股份值得长期投资吗?四大成长引擎透视

引擎一:One-Box线控制动国产替代加速

传统制动系统外资(博世、大陆)市占率超70%。亚太股份2023年量产IBS(One-Box方案),**单车价值量从400元跃升至1800元**,已获长安深蓝、奇瑞新能源等5款车型定点,预计2025年出货量超80万套,贡献营收14亿元。

引擎二:ADAS传感器全栈自研

公司毫米波雷达、摄像头、域控制器实现“感知+决策+执行”闭环,**2024年拿到两家新势力L2+项目订单**,单车配套金额提升至3000元,毛利率高于传统业务10个百分点。

引擎三:海外市场从0到1

欧洲工厂2024Q2投产,**首款产品为大众MEB平台后轮制动卡钳**,生命周期订单金额9亿元;同时切入Stellantis供应链,打开北美售后市场。

引擎四:氢能重卡制动系统前瞻卡位

联合亿华通开发重卡用气压电子制动系统(EBS),**已小批量配套京津冀氢能示范车辆**,预计2026年市场规模达50亿元。

潜在风险:投资者必须直面的三大问号

?原材料涨价会不会吞噬利润

铸铁、铝锭占成本比重约45%。公司通过**锁价采购+产品年降谈判**,2023年抵消了60%的涨价影响;若2024年铝价上涨10%,净利润弹性约-7%。

?新产能爬坡不及预期怎么办

One-Box产线良率目前85%,目标2024年底达到92%。若良率低于90%,将导致单位成本高出竞争对手5%,**可能丢失10%潜在订单**。

?行业价格战会不会波及亚太

比亚迪、特斯拉带动整车厂降本压力。亚太的策略是**绑定头部新能源车企联合开发**,以技术方案溢价对冲降价,2024年已签合同中平均降价幅度控制在3%以内。

投资者实战:三种典型持仓策略

短线交易者

关注8.5元突破信号,若放量站稳可上看9.8元前高,止损设7.8元,**盈亏比约1:2.5**。

波段投资者

结合半年报预告窗口,若Q2净利润增速维持100%以上,**可沿10日均线低吸**,目标位12元,对应2025年25倍PE。

长期持有者

以2026年智能驾驶业务占比40%测算,合理估值可看300亿元市值(现价约60亿元),**三年潜在收益空间4–5倍**,需承受期间30%以上回撤波动。

问答时间:散户最关心的五个细节

Q:亚太股份有送转股历史吗?

A:近五年未送转,2023年分红率30%,每股派息0.1元,**股息率约1.2%**,属于“轻送转、重现金”类型。

Q:员工持股计划成本多少?

A:2023年9月完成第三期员工持股,**成交均价7.06元**,锁定期12个月,2024年9月解禁,短期或有抛压。

Q:与伯特利差距有多大?

A:伯特利线控制动出货量2023年为120万套,亚太约15万套;但亚太**客户结构更分散**,单一客户依赖度低,抗风险能力更强。

Q:研发费用率会不会持续攀升?

A:2023年研发费用2.7亿元,占营收6.5%,**低于德赛西威的8%**,公司计划2024–2026年控制在7%以内,通过规模化摊薄。

Q:限售股解禁时间表?

A:2024年12月有占总股本1.8%的定增限售股解禁,**成本6.2元/股**,预计冲击有限。

还木有评论哦,快来抢沙发吧~